Eine Immobilie als Altersvorsorge

Selber drin wohnen oder vermieten?

Im Alter keine Miete mehr zahlen oder sich mithilfe von Mieteinnahmen die Rente aufbessern? Mit einer eigenen Immobilie kein Problem – wenn man es richtig macht.

Die eigene Immobilie steht bei den Deutschen hoch im Kurs. Egal, ob selbstgenutzt oder vermietet: Als Geldanlageform wird sie seit zehn Jahren kontinuierlich beliebter.

Wenn es dabei um die Altersvorsorge geht, zeichnet sich ein etwas anderes Bild: Zwar liegt das selbstgenutzte Eigenheim auch hier ganz vorne. 48 Prozent der Deutschen leben in den eigenen vier Wänden und sichern sich damit finanziell für das Alter ab. Jedoch ist vermietetes Wohneigentum zur Altersvorsorge weniger beliebt. Nur 15 Prozent sorgen auf diese Art vor (Quelle: Vermögensbarometer 2017). Wir stellen diese zwei Varianten einander gegenüber.

x

Die eigengenutzte Immobilie als Altersvorsorge

Mietkosten sparen

Beginnen wir mit dem Offensichtlichen: Wer in seiner eigenen Immobilie wohnt, bezahlt keine Miete.

Besonders für Rentner ist das ein großer Vorteil. Denn in den meisten Fällen haben sie weitaus weniger Geld zur Verfügung als zuvor im Arbeitsleben. Perfekt, wenn man sich da die Miete sparen kann. Das Statistische Bundesamt hat 2009 errechnet: Im Schnitt kommen Hauseigentümer monatlich (netto) 530 Euro günstiger weg als Mieter.

Das klingt nach einer Menge Geld. Man muss jedoch auch bedenken, dass Eigentümer selbst für Reparaturen in und an den eigenen vier Wänden aufkommen müssen. Entscheiden Sie sich für ein Eigenheim, sollten Sie das im Hinterkopf behalten. Sie müssen auch im Ruhestand finanziell in der Lage sein, Reparaturen zu bezahlen und Ihr Zuhause in Schuss zu halten. Aus diesem Grund ist es wichtig, dass Ihre Immobilie nicht Ihre einzige Altersvorsorge ist.

Richtig finanzieren

Im Ruhestand die Miete einsparen, aber immer noch den Immobilienkredit abbezahlen? Das sollte nicht der Plan sein. Zumindest lohnt sich eine Immobilie als Altersvorsorge dann nicht.

Achten Sie beim Kauf eines Objekts darauf, dass Sie es sich leisten können. Als Faustregel gilt: Sie sollten bis zum Renteneintritt mindestens 90 Prozent des Kredits abbezahlt haben. Um das zu schaffen, braucht es einen gut durchdachten Finanzierungsplan. Dieser muss sich sowohl an Ihrem Einkommen, als auch an Ihrem Alter orientieren.

Steuervorteile und Förderungen

Wer sich für ein Eigenheim entscheidet, kann sich über einige finanzielle Vorteile freuen. So gibt es zum Beispiel diverse Förderungsmöglichkeiten, die Ihnen bei der Realisierung eines Eigenheims weiterhelfen. Wohn-Riester ist eine Möglichkeit, bei der Sie der Staat beim Aufbau von Kapital unterstützt.

Auch steuerlich lässt sich einiges aus einer eigenen Immobilie herausholen. Sie können zum Beispiel Handwerkerkosten von der Steuer absetzen. Genauso ist es mit haushaltsnahen Dienstleistungen, wie dem Putzdienst oder der Gartenpflege.

My home is my castle

Anders als im Mietobjekt können Sie im Eigenheim tun und lassen, was Sie möchten. Sie planen einen Umbau oder Modernisierungsmaßnahmen? Kein Problem. Sie müssen sich außerdem nicht vor Mieterhöhungen fürchten.

All diese Dinge tragen dazu bei, dass ein eigenes Zuhause einen unschätzbar hohen emotionalen Wert bekommt. Sie sind dort unabhängig und sicher.

Die fremdgenutzte Immobilie als Altersvorsorge

Mieteinnahmen

Natürlich müssen Sie nicht selber in einer Immobilie wohnen, um diese als Vorsorge fürs Alter zu nutzen. Entscheiden Sie sich dazu, ein Haus oder eine Wohnung zu kaufen und dann zu vermieten, ist das ebenfalls eine gute Möglichkeit, um Ihre Rente aufzubessern. Denn das bringt feste monatliche Einkünfte.

Natürlich lohnt sich das nur unter einer Voraussetzung: Sie müssen Ihr Mietshaus oder Ihre Mietswohnung bereits (zum größten Teil) abbezahlt haben. Hier gilt der gleiche Richtwert wie bei der selbst bewohnten Immobilie. Bis zum Renteneintritt sollten Sie mindestens 90 Prozent Ihrer Kreditschulden getilgt haben. Außerdem sollten Sie nicht außer Acht lassen, dass Sie als Vermieter neben Geld auch Zeit investieren müssen.

Region und Lage

Damit sich Ihre Investition in ein Mietobjekt lohnt, sollten Sie zu allererst auf dessen Lage Wert legen. Denn die entscheidet darüber, ob Sie ein Haus oder eine Wohnung einfach und schnell vermieten können. Nur in Regionen mit großer Mietnachfrage können Sie sicher sein, feste monatliche Einnahmen zu erzielen. Und das ist schließlich der Sinn hinter Ihrer Investition, oder?

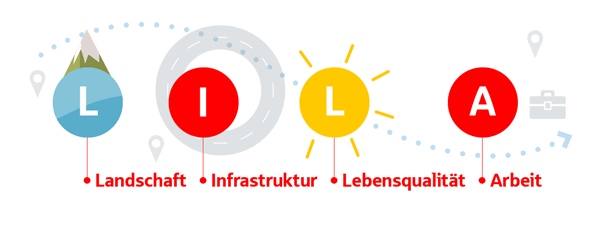

Die „LILA-Lage“ ist in diesem Fall ein wichtiger Indikator, um sich für ein Objekt zu entscheiden. Der Begriff „LILA“ bildet sich aus den Anfangsbuchstaben der vier grundlegenden Kriterien für eine gute Immobilien-Lage: Landschaft (Sie wohnen, wo es schön ist), Infrastruktur (Es gibt eine gute Verkehrsanbindung), Lebensqualität (Sie wohnen dort, wo etwas los ist) und Arbeit (Sie wohnen dort, wo es Arbeit gibt).

Insbesondere, wenn Sie nicht am eigenen Wohnort investieren, ist es oft schwierig abzuschätzen, wie wertvoll eine Immobilie tatsächlich ist. Lassen Sie sich in dann in jedem Fall von einem Immobilienexperten beraten.

Das liebe Geld

Eine 90-prozentige Tilgung Ihrer Kreditschulden bis zur Rente ist die eine Sache. Die andere: Sie sollten sichergehen, dass Sie mit einem Objekt tatsächlich ausreichend Gewinn machen. Schließlich ist eine vermietete Immobilie eine Art der Geldanlage und die soll etwas abwerfen.

Wie Sie herausfinden, ob sich das Vermieten lohnt? In vielen Immobilienanzeigen zu finden: die Bruttomietrendite. Um diesen Wert zu ermitteln, wird der Kaufpreis ins Verhältnis zu den vermuteten Mieteinnahmen gesetzt.

Dieser Wert greift jedoch zu kurz, um zu bestimmen, wie hoch Ihre Einnahmen tatsächlich sind. Neben dem Kaufpreis haben Sie schließlich noch andere Kosten. Da gibt es gleich zu Beginn die Grunderwerbssteuer oder Notarkosten. Später fließen Verwaltungskosten oder Ausgaben für Reparaturen und Instandhaltung mit ein.

Um die tatsächliche Rendite zu bestimmen, müssen diese Posten ebenfalls in die Berechnung mit einfließen. Orientieren Sie sich also an der Nettomietrendite.

Die Nettomietrendite sollten Sie jedes Jahr aufs Neue berechnen. So überprüfen Sie, ob Sie mit Ihrer Immobilie ausreichend Gewinn erzielen. Im Schnitt sollten Sie dabei einen Wert von vier bis fünf Prozent erreichen. Lassen Sie sich dabei aber am besten von Ihrem Sparkassenberater beraten.

Steuervorteile

Für Vermieter gibt es viele Möglichkeiten, Ausgaben von der Steuer abzusetzen – viel mehr, als es bei einem selbstgenutzten Eigenheim der Fall ist. Zum Beispiel können Sie den Kaufpreis gestaffelt geltend machen. Genauso verhält es sich mit der Grundsteuer oder Kosten, die Ihnen bei der Suche nach einem neuen Mieter oder während der Verwaltung entstehen.

Kosten für Modernisierungen, die sich positiv auf den Wohnwert auswirken, können Sie auf den Mieter umlegen.

Letztlich haben Sie die Wahl. Sie entscheiden, welche Vorsorgeform für Sie am besten geeignet ist. Bei Fragen zur Finanzierung können Sie natürlich jederzeit Ihren Sparkassen-Berater ansprechen.